В погоне за ралли фондовых индексов, инвесторы скупают акции «с плечами» со скоростью, которой американский регулятор не видел ни разу в истории.

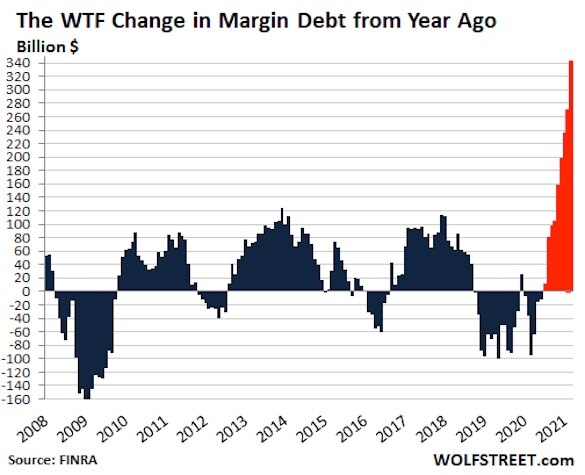

За последние пять месяцев маржинальный долг по покупке бумаг на заемные средства подскочил на 25%, или 169 млрд долларов. Рост относительно марта-2020 достиг 70%, или 343 млрд долларов в денежном выражении.

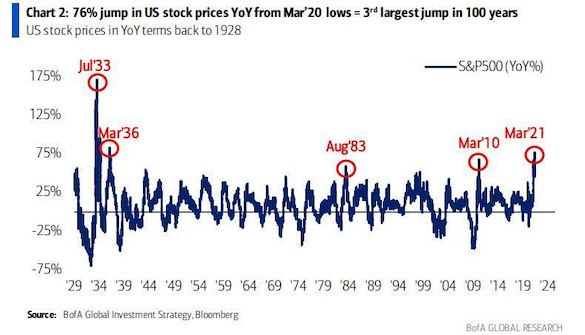

Эйфория на американском фондовом продолжается практически год: с марта-2020 цены акций взлетели на 76%, и это самый быстрый отскок от дна с 1936 года, отмечают аналитики Bank of America.

Приток денег в акции по всему миру за последние пять месяцев оказался больше, чем за предыдущие 12 лет, констатирует BofA: 602 млрд долларов против 452 млрд.

Банки, хедж-фонды и частные трейдеры продолжают дружно жать на кнопки buy под шум «печатных станков» мировых ЦБ, закачавших в систему 10 трлн долларов денежной эмиссии. Цунами ликвидности подбросило вдвое капитализацию глобальных фондовых бирж: пробив отметку 112 трлн долларов, она на четверть превышает глобальный ВВП.

Вслед за напечатанными деньгами на рынок утекают пакеты помощи экономики, запущенные правительствами западных стран. По оценке Deutsche Bank, население США отправило на покупку акций около трети выплат от администрации Дональда Трампа и может принести еще 150 млрд долларов в рамках 2-триллионного стимула от Джо Байдена.

Историческая статистика показывает, что в четырех из пяти случаев подобные ралли заканчивались распродажей со средним результатом минус 4% на горизонте 12 месяцев, пишет BofA.

Проблемой для рынков могут стать «растущие издержки, нехватка поставок, пик оптимистичных цифр в экономической статистике и значительное превышение предложения над спросом», считают аналитики Morgan Stanley.

Leave a Reply